Confusión en el llenado de pérdidas en la declaración anual de PM

El manejo de pérdidas fiscales de ejercicios anteriores pendientes de amortizar en el formato de la declaración anual de personas morales ha sido siempre un reto, puesto que se presentan en la práctica una serie de situaciones, ya sea por falla de los sistemas de la autoridad, o por una inadecuada presentación por parte de los contribuyentes, y ha hecho que esa parte del formato sea uno de los más complejos.

Formato de DA 2022

Ahora, en el formato de la declaración de 2022 este apartado de pérdidas por amortizar es aún más complejo y, en muchos sentidos, incomprensible.

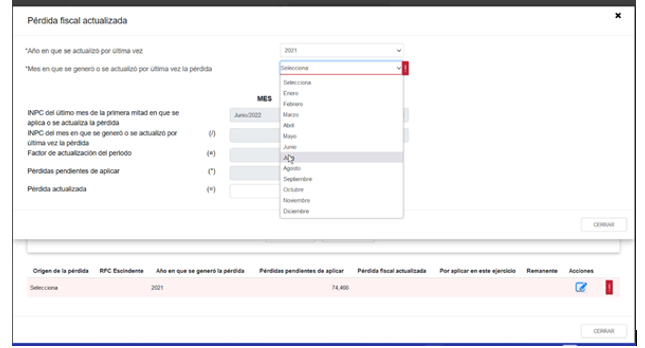

La autoridad solicita que se indique, para cada monto de pérdida, la fecha en que dicho saldo de actualizó por última vez, tal como se muestra en la siguiente imagen.

Problema

El problema que se presenta es que no resulta claro cómo es que el contribuyente debe colocar estos datos.

En el ejemplo en pantalla se tiene una pérdida del ejercicio 2021 por $74,766. Ese es el monto que está reflejado en la declaración anual de 2021 como “Pérdida fiscal del ejercicio”. Ese monto es histórico y no está actualizado.

Obligación legal

Ahora bien, el Artículo 57 de la Ley del Impuesto sobre la Renta (ISR), en su cuarto párrafo señala, a la letra:

(…) el monto de la pérdida fiscal ocurrida en un ejercicio, se actualizará multiplicándolo por el factor de actualización correspondiente al periodo comprendido desde el primer mes de la segunda mitad del ejercicio en el que ocurrió y hasta el último mes del mismo ejercicio. La parte de la pérdida fiscal de ejercicios anteriores ya actualizada pendiente de aplicar contra utilidades fiscales se actualizará multiplicándola por el factor de actualización correspondiente al periodo comprendido desde el mes en el que se actualizó por última vez y hasta el último mes de la primera mitad del ejercicio en el que se aplicará.

Lo anterior implica que, en el año en que la pérdida ocurre, se debe actualizar desde “el primer mes de la segunda mitad del ejercicio en el que ocurrió y hasta el último mes del mismo ejercicio”. Para el caso del ejemplo, esta pérdida se debe actualizar desde julio hasta diciembre de 2021.

Confusión

En esta situación, el contribuyente podría entender que los datos a colocar en el formato, en la parte relativa a la fecha de última actualización, serían los de diciembre de 2021, que es la fecha en que ese saldo fue actualizado por última vez; sin embargo, eso parece implicar que el saldo histórico de la pérdida ya está actualizado a diciembre del año en que ocurrió, cuando esto no es así.

Por otra parte, el formato indica, a la letra: “Mes en que se generó o se actualizó por última vez la pérdida”. Esta redacción abona a la confusión porque la pérdida no se generó “en un mes”, sino que se generó en el ejercicio. Entonces, no es posible informar cuál es “el mes” en que se generó, dejando al contribuyente con la obligación de indicar cuál fue el mes en que se actualizó “por última vez”, y es aquí donde se debe prestar especial atención.

Identificación

El contribuyente debe identificar si el saldo de la pérdida que la declaración muestra de manera precargada es un saldo histórico o se encuentra actualizado. En el caso del ejemplo, la pérdida se carga en el monto histórico, tal como resultó en la declaración anual.

Dado lo anterior, esa pérdida nunca ha sido actualizada, por lo no hay tampoco un “mes en que se actualizó por última vez”. La lógica llevaría, entonces, a concluir que, atendiendo a la porción normativa citada del Artículo 57, como debe actualizarse desde julio hasta diciembre, se tendría que indicar que “la última actualización” es “julio de 2021”. Es claro que no es realmente su “última actualización”, sino que, más bien, sería el punto de partida de su actualización.

Recomendaciones

En cualquier caso, el diseño de este apartado de la declaración anual resulta confuso y da pie a cometer errores que afecten el saldo de las pérdidas a amortizar por lo que se sugiere especia precaución al momento de su llenado. Es importante elaborar una tabla de amortización de pérdidas a manera de papel de trabajo para posteriormente conciliar con los montos que aparecen en el formato de declaración anual, para identificar cuál es la manera óptima de informar estos saldos.

Asimismo, sería conveniente que la propia autoridad orientara de manera precisa cómo es que espera que los contribuyentes alimenten estos datos.